Nowe technologie ciągle się rozwijają i dają narzędzia do zaawansowanej analizy rosnącej ilości informacji płynących zarówno z zewnątrz jak i z wewnątrz firm. Nie zawsze dobrze przyjmowana, rewolucja technologiczna zmienia i usprawnia procesy biznesowe w coraz większej liczbie organizacji. Obszar zarządzania należnościami handlowymi jest również beneficjentem tego postępu. Jednak ilość dostępnych danych jest ogromna i często sprzeczna. Co w takim razie jest istotne w skutecznym zarządzaniu kredytem kupieckim?

Ostatnie statystyki pokazały, iż wielkość produkcji przemysłowej w Polsce zwiększyła się w marcu o 5,6%, a w całym pierwszym kwartale o 6,1%, wobec 5,5% kwartał wcześniej. Oznacza to, że w pierwszych miesiącach roku produkcja przyspieszyła. Jak to możliwe w kontekście tąpnięcia koniunktury przemysłowej w Niemczech opisanej przez wskaźniki PMI (Purchasing Management Index), które wyprzedzają zmiany koniunktury gospodarczej? Przecież ostatnie odczyty PMI utrzymują się trwale poniżej 50 pkt, co zwykle było wyznacznikiem recesji.

Jak prognozuje Organizacja Współpracy Gospodarczej i Rozwoju (OECD), wzrost gospodarczy w Polsce będzie spowalniał w latach 2019-2020. Dynamika PKB utrzyma się jednak znacznie powyżej 3% i wciąż jej główną siłą napędową będzie konsumpcja prywatna. I tak ostatnie dane o sprzedaży detalicznej pokazują utrzymanie się wzrostu popytu konsumpcyjnego na ciągle pozytywnym poziomie. Według większości ekonomistów, popyt konsumpcyjny jest istotnym stabilizatorem polskiej gospodarki. Jak zatem wytłumaczyć rosnące statystyki upadłości przedsiębiorstw? Analizujący ten obszar ubezpieczyciele prawie zgodnie prognozują, że w 2019 czeka nas o około 10% więcej bankructw niż rok wcześniej.

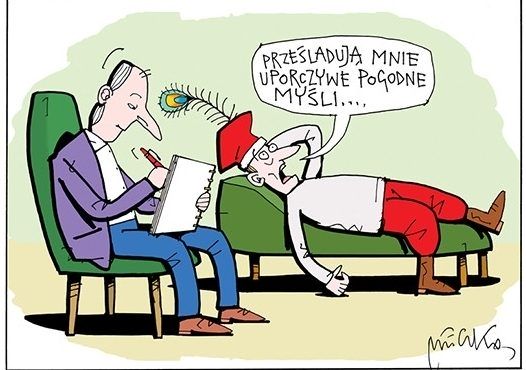

Te i inne informacje wymagają dobrej analizy i prawidłowej interpretacji. To z kolei powinno być początkiem wyznaczania strategii pomocnej w procesie udzielania kredytu kupieckiego. Bez odpowiednich kompetencji, wdrożenie w życie tak opracowanego planu działania ma małe szanse powodzenia.

Skuteczna analiza kredytowa wymaga łączenia tradycyjnych umiejętności analitycznych, kreatywności, swoistej innowacyjności w myśleniu z dobrą znajomością otoczenia biznesowego. Nowoczesny credit manager nie zapominając o swojej funkcji ograniczania ryzyka finansowego, dostarcza narzędzi do bezpiecznego zwiększania sprzedaży, wie również jak rozmawiać nie tylko o wskaźnikach finansowych, ale także o sytuacji w branży czy tendencjach rynkowych. Rewolucja technologiczna daje wyrafinowane narzędzia, które eliminują monotonną i nudną część pracy, ale jednocześnie wymagają od zarządzających należnościami dostarczania pogłębionej analizy i wyciągania wniosków przynoszących konkretną wartość dodaną dla biznesu swojego przedsiębiorstwa.

W złożonej gospodarce i niepewnych czasach, jak nigdy wcześniej ważne jest łączenie trzech atrybutów: wiedzy, umiejętności i postawy. Wyróżnią one dobrego zarządzającego należnościami łatwością sprawnej, skutecznej, odpowiadającej oczekiwaniom jakościowym, realizacji wyznaczonych zadań. Dlatego w tym roku, 6 czerwca, na kolejnej konferencji Credit Risk dużo będziemy mówić o kluczowych kompetencjach credit managera.

Przedstawiciele BNP Paribas opowiedzą o najnowszych danych szeroko opisujących kondycję ekonomiczną polskiej i światowej gospodarki. Da to Państwu kompetencje odnośnie niebanalnej analizy szeregu danych makroekonomicznych. Przedstawiciele Euler Hermes pokażą analizę niewypłacalności przedsiębiorstw i zagrożenia wynikające z licznych niestety prób wyłudzeń. To z kolei da Państwu kompetencje w wykrywaniu nierzetelnych kontrahentów. Pan Borys Sadowski, z firmy GEKKO Collections, podzieli się wiedzą na temat kluczowych kompetencji w polubownym odzyskiwaniu należności. Umiejętności tak bardzo ważnych w sytuacji, gdy nasze pozytywne oceny dotyczące klientów niestety nas zawodzą. Przedstawicielka Bureau van Dijk, wywiadowni gospodarczej i nowoczesnej firmy analitycznej, pokaże, jak korzystać z zaawansowanej analizy dużej ilości danych i pochwali się swoimi rozwiązaniami w tym zakresie. Moje zaproszenie przyjął pan Tomasz Kalko, który podpowie nam jak znaleźć wspólny język z działem sprzedaży i udowodnić, że kontrola kredytowa pomaga a nie przeszkadza w zwiększaniu rentownej sprzedaży. Digitalizacja pracy działów finansowych, w tym kontroli kredytowej, to temat ciągle aktualny, dlatego cieszę się również, że udało mi się zaprosić na Credit Risk 2019 Pana Dariusza Użyckiego. Na koniec porozmawiamy o tym czy robotyzacja ułatwi nam pracę, czy może ją zabierze i czego komputer za nas na pewno nie zrobi.

Zapraszam zatem 6 czerwca do Krakowa!

Jednocześnie, jest mi niezmiernie miło zapowiedzieć, iż za rok będziecie mieć Państwo okazję spotkać się ze swoimi kolegami z całej Europy. Już teraz zapraszam na dwudniowe wydarzenie współorganizowane przez PICM oraz FECMA: 4th Pan-European FECMA Credit Congress.

Do zobaczenia!